Capilaridade do financiamento, graças à garantia do FGI/BNDES para micro, pequenas e médias empresas, elimina entraves e destrava o crédito

Por Francisco Camargo*

Apesar de as leis vigentes no Brasil apoiarem as empresas menores, existem muitos entraves ao desenvolvimento das chamadas MPMEs – Micro, Pequenas e Médias Empresas. Mesmo que a Constituição Brasileira, no seu artigo 179, estabeleça o papel do Estado no incentivo a essas companhias, a realidade sempre foi bastante diferente. Por isso, desde 2017, em diversos contatos com o governo e suas agências, a ABES – Associação Brasileira das Empresas de Software tem recomendado especial atenção ao problema das garantias exigidas das MPMEs e a pouca capilaridade dos programas governamentais.

Criar e dirigir uma MPME não é tarefa fácil. É necessário conquistar clientes, conseguir o capital necessário para investimento e capital de giro, e ainda enfrentar a falta de segurança jurídica, que tem prevalecido em duas áreas-chave: a tributária e a trabalhista.

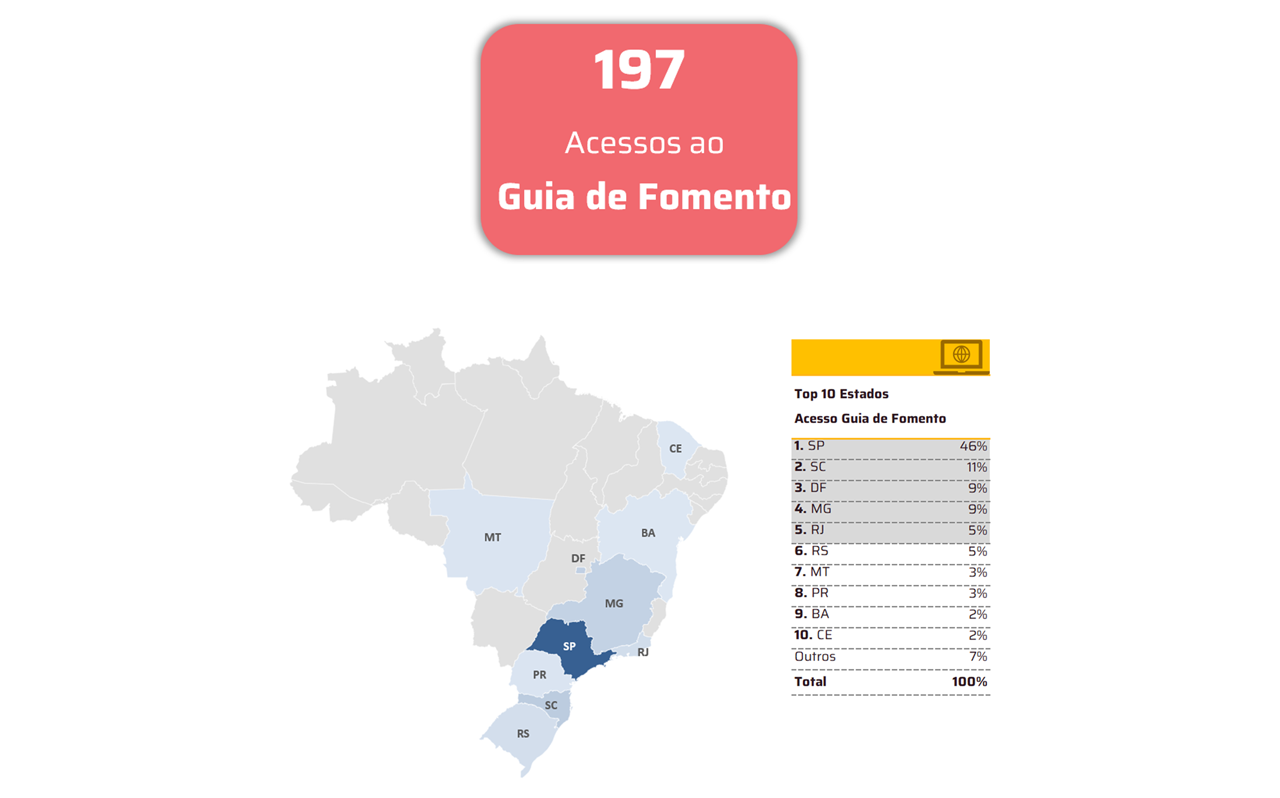

Não basta existirem vários programas de financiamento e fomento, como os elencados no Guia de Fomento da ABES , se na hora da necessidade as empresas enfrentam alguns problemas com os agentes repassadores, sua burocracia, a exigência de garantias reais (hipoteca, fiança bancária) e a falta de capilaridade desses agentes.

Para acesso às linhas de crédito para projetos do BNDES ou FINEP, citando dois exemplos, é preciso passar por um processo longo e com altos custos, especialmente quando se contrata uma consultoria para ajudar na formatação. Se aprovado o projeto, vem a exigência de garantias reais, hipotecas ou fiança bancária.

Para as grandes empresas que possuem departamentos dedicados ou contam com consultorias, esses entraves burocráticos e as garantias não costumam ser um problema. Mas, quando o assunto é a micro ou pequena empresa, a situação na prática é diferente da teoria. E a importância dessas empresas é inegável: elas respondem por boa parte dos empregos e do PIB – Produto Interno Bruto brasileiro. Somente no universo de duas mil empresas associadas e conveniadas da ABES, mais de 75% são MPMEs que enfrentam problemas similares ao exposto.

A necessidade de ação para assegurar, para além do papel, a efetivação e o acesso das MPMEs aos benefícios a quem têm direito motivou a ABES a desenvolver um trabalho junto ao Governo Federal e suas agências de fomento para equacionar o grave problema das garantias para obtenção de crédito. Uma das propostas era a de utilizar os diversos fundos de garantia do governo, de forma unificada, para que que eles assegurassem (dando aval) uma parte substancial dos financiamentos tomados pelas MPMEs junto aos bancos comerciais, públicos ou privados.

Com isso, se resolveriam três problemas principais:

• Capilaridade, os bancos comerciais têm mais de 20 mil postos de atendimento espalhados pelo território nacional;

• Garantias, pois o aval dos fundos garantidores é muitas vezes melhor que a exigência de garantias reais;

• Recursos, o governo federal não precisaria transferir recursos do Tesouro para o BNDES, a fim de suprir as necessidades de financiamento do sistema, mas apenas dar a garantia para o risco representado pelas MPMEs.

Os Fundos e o BNDES dariam somente a garantia do risco de crédito, como fazem outros organismos modernos. Um exemplo é a francesa COFACE (Compagnie Française d'Assurance pour le Commerce Extérieur), que alivia a necessidade de caixa do governo federal, especialmente neste momento crítico para o orçamento da União.

Depois de algum tempo de peregrinação da ABES para viabilizar essa recomendação, a equipe da Secretaria Especial de Produtividade, Emprego e Competitividade ouviu e entendeu o alcance da demanda. A solução ficou a cargo da Secretaria Adjunta de Desenvolvimento da Indústria, Comércio e Serviços e da Subsecretaria de Desenvolvimento das Micro e Pequenas Empresas, que, finalmente, criaram o Programa Emergencial de Acesso a Crédito, por meio da MP 975, bem como outros do BNDES/FINEP.

Melhor do que exercer o direito de ser ouvido, que está previsto no Artigo 5º., Inciso XXXIV, item A, da Constituição Federal, é saber que as recomendações eram legítimas e foram adotadas. Estas medidas defendidas pela ABES beneficiaram todas as micros, pequenas e médias empresas do Brasil, sem necessariamente estarem ligadas a uma associação ou sindicato ou a determinado setor. Efetivamente, vemos que as recomendações da ABES serviram como alerta para a criação da solução que possibilitou que as MPMEs tenham acesso à linhas de crédito, muito necessárias nesta época de Covid-19.

A ABES espera que esse sistema seja aperfeiçoado para épocas mais "normais", por meio da criação de um Sistema Brasileiro de Garantias e Avais, que por meio da coordenação de todos os fundos de avais, da União, Estados, Municípios, Bancos, Associações, permita reduzir o risco sistêmico pela compra e venda de Swaps de Crédito. O sistema será mais seguro e barato quando os fundos de avais também puderem receber, direta ou indiretamente, contragarantias convencionais (recebíveis etc.) e não-convencionais (ações ou quotas, marcas, patentes, sistemas etc.), das empresas beneficiadas, reduzindo o custo cobrado por esses avais.

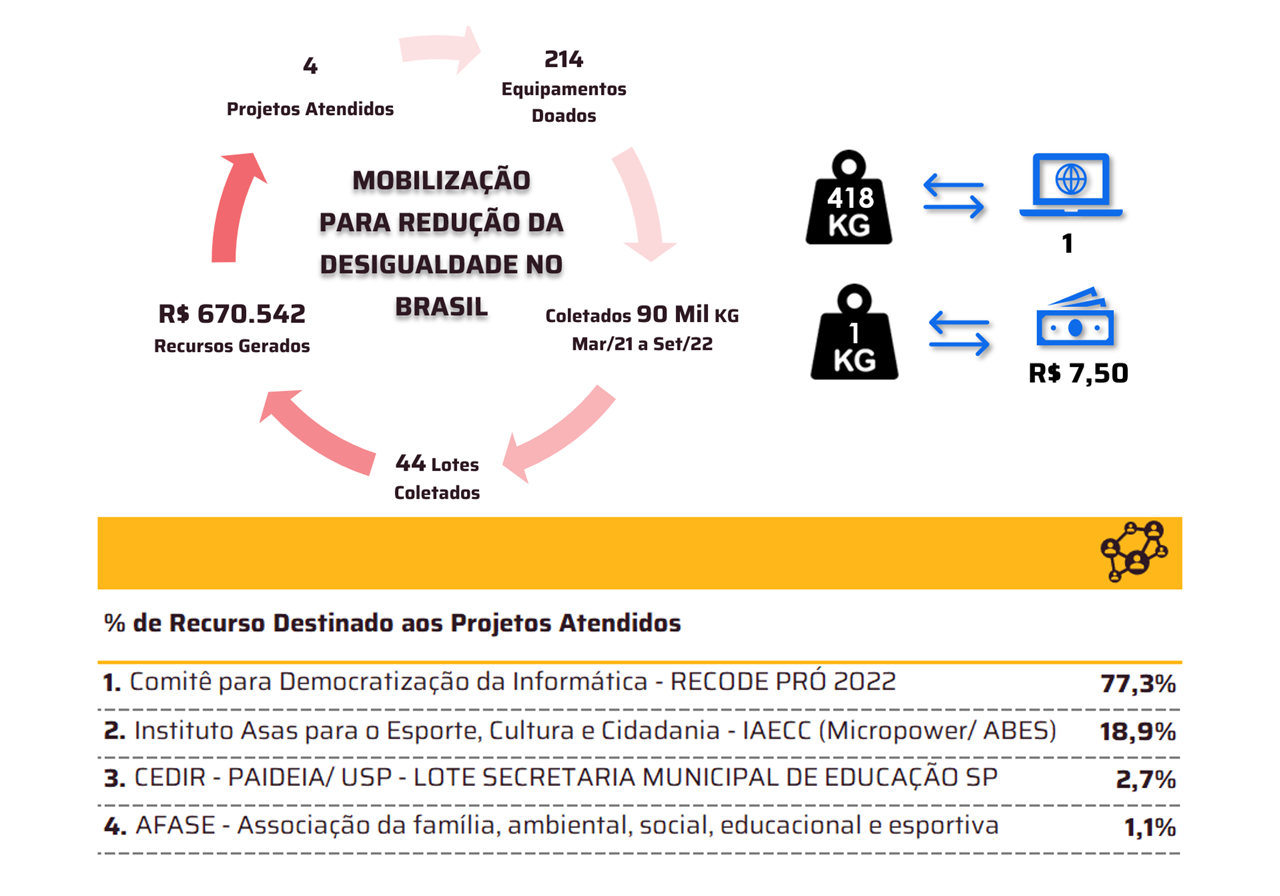

A ABES tem como propósito contribuir para a construção de um Brasil mais digital e menos desigual, pois acreditamos que a tecnologia da informação desempenha um papel fundamental para a democratização do conhecimento e a criação de novas oportunidades, melhorando a qualidade de vida de todos, de forma inclusiva e igualitária, assegurando um ambiente de negócios propício à inovação, ético, dinâmico e competitivo globalmente.

A ABES agradece a todos os envolvidos por terem encontrado a solução em tão curto espaço de tempo.

*Francisco Camargo é presidente do conselho da ABES – Associação Brasileira de Empresas de Software e fundador da CLM, distribuidora latino-americana de valor agregado.

NB: Todas as recomendações da ABES são feitas tecnicamente, de forma pública e transparente, de acordo com o seu Programa de Integridade .