*Por Odilon Costa

Considerando os impasses da economia do País no ciclo mais recente, observou-se um aumento nas despesas com tecnologia, que subiram de R$ 13,2 bilhões para R$ 13,9 bilhões. Os investimentos, por sua vez, mantiveram-se no mesmo patamar, indo de R$ 5,8 bilhões para R$ 5,7 bilhões – um reflexo do esforço dos bancos em continuar acompanhando a evolução da tecnologia, de forma eficiente, para oferecer serviços de ponta ao usuário.

O setor de serviços financeiros, no Brasil e no mundo, passa atualmente por um ponto de inflexão. Para lidar com a evolução de um segmento que atravessa profundas transformações tecnológicas, regulatórias e de mercado, os bancos se deparam com a necessidade de conduzir mudanças estratégicas em seus modelos de negócios e operacionais.

O estudo “Global Banking and Capital Markets Outlook 2019”, realizado mundialmente pela Deloitte, aponta os pontos mais críticos a serem observados pelas instituições financeiras que querem aproveitar o momento para colocar essas necessárias transformações em prática. Alguns pilares da transformação a ser endereçada pelo setor de serviços financeiros incluem:

1. Tecnologias exponenciais

O potencial das tecnologias emergentes se mostra maior a cada dia. A inteligência artificial e a computação em nuvem já estão transformando significativamente muitos aspectos do sistema bancário. Apesar do entusiasmo inicial com o blockchain ter arrefecido, a indústria continua a navegar em direção a aplicações práticas dessa tecnologia.

2. Ecossistema financeiro

Com a crescente convergência da indústria de serviços financeiros, as relações entre bancos, fintechs e big techs estão evoluindo rapidamente. Promover um verdadeiro contexto de colaboração ainda é um desafio para as instituições financeiras.

3. Transformação digital

Na medida em que o mundo se torna mais volátil, a mudança a ser conduzida pelas instituições financeiras deve ser precisa e atingir o centro de sua estratégia, assim pode se traduzir de fato em um novo modelo operacional. Essa transformação deve começar fundamentalmente com os bancos reafirmando seu papel no sistema financeiro global. As instituições devem aumentar a confiança e a eficiência em seus processos, de forma que a tecnologia seja aplicada para sustentar uma visão e um propósito claro de negócios.

4. Sinergia tecnológica

O sucesso dos bancos em sua transformação digital dependerá principalmente de como a estratégia de tecnologia e operações serão capazes de operar em conjunto os sistemas, plataformas, softwares, ferramentas e a infraestrutura. A gestão de dados, a centralização da infraestrutura e a inteligência artificial estão na base dessa abordagem integrada, aplicada de forma a criar o máximo valor para as instituições.

5. Talentos para o futuro dos bancos

Qualquer transformação na gestão de pessoas que vise apenas a eliminação de tarefas rotineiras e a gestão de custos será limitadora. Nesse sentido, as palavras-chaves para os talentos de hoje e de amanhã são relevância, criatividade e resolução de problemas. Habilidades para projetar uma melhor experiência para o cliente ou gerenciar mudanças podem se tornar, no futuro, tão ou mais importantes do que o conhecimento da indústria.

6. Riscos de uma nova era

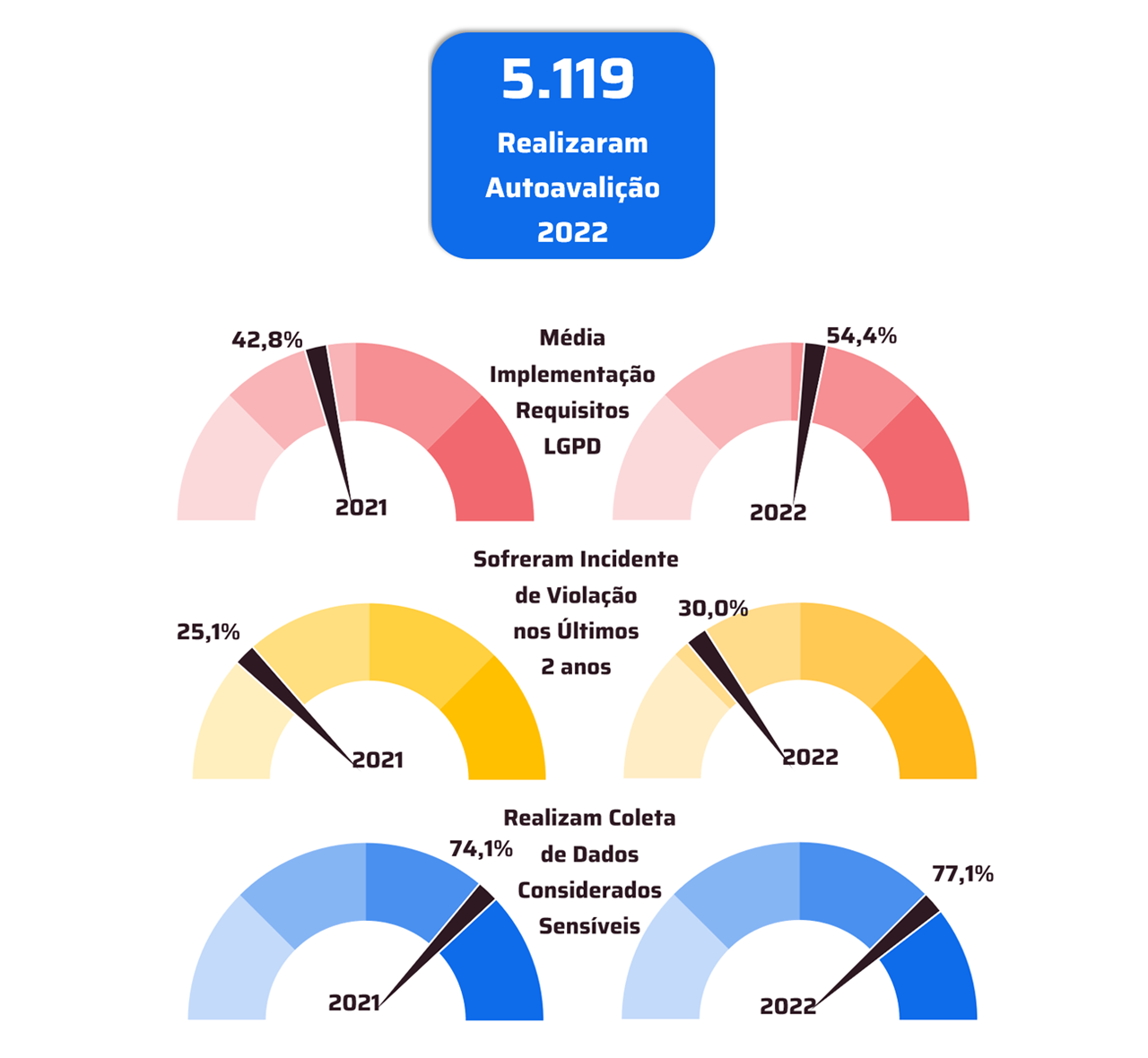

Com a evolução da tecnologia, novos riscos relacionados à aplicação de algoritmos e inteligência artificial desafiam os bancos a repensarem os aspectos éticos e de conformidade até então claramente estabelecidos. Em uma economia e em um modelo de negócios estabelecidos com base em dados, a privacidade e a segurança estão no foco das novas regulamentações – como a Lei Geral de Proteção de Dados brasileira e as legislações internacionais equivalentes. Assim, a próxima geração de gerenciamento de riscos cibernéticos deve considerar uma abordagem que fortaleça os controles na infraestrutura tecnológica, utilize o analytics e o big data de forma segura e responsável e construa uma infraestrutura resiliente para resistir a interrupções sistêmicas e longos períodos de estresse.

7. Serviços digitais

Plataformas de autoatendimento, reuniões virtuais com o gerente e horário estendido para serviços remotos são algumas das possibilidades que já vêm sendo pensadas pelas instituições financeiras. Os bancos estão reimaginando os seus espaços e canais para a oferta de novos e disruptivos serviços digitais.

*Odilon Costa é CEO da Tree Solution

Aviso: A opinião apresentada neste artigo é de responsabilidade de seu autor e não da ABES – Associação Brasileira das Empresas de Software